6月8日,复牌后的紫光国微公告称,中国证监会并购重组委对紫光国芯微电子股份有限公司发行股份购买资产暨关联交易事项进行了审核,未予审核通过。截至6月8日收盘,紫光国微跌幅9.11%,跌至每股66.26元,总市值402亿元。

本消息一出,立刻引发了市场和行业的哗然。究其原因,主要是因为这起并购事件是国企主导又是国家大力支持的领域,并且标的资产非常优质,照理来说应该顺利通过。

当然,近期在芯片领域的大新闻也是接踵而至,在这特殊的时期,引发的讨论也是更加广泛。

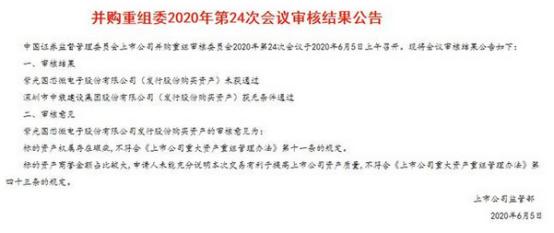

图:公告文件

而对于本次并购,中国证监会的审核意见为:

1、标的资产权属存在瑕疵,不符合《上市公司重大资产重组管理办法》第十一条的规定。

2、标的资产商誉金额占比较大,申请人未能充分说明本次交易有利于提高上市公司资产质量,不符合《上市公司重大资产重组管理办法》第四十三条的规定。”

01

资产权属和高商誉是背后的两大担忧

《上市公司重大资产重组管理办法》规定重组宗旨是任何单位和个人不得利用重大资产重组损害上市公司及其股东的合法权益。

据证监会二次反馈意见显示,Linxens历史上多次并购及被并购,紫光联盛账面存在较大金额的商誉,2019年末,商誉金额为143.71亿元,这一数目占到了母公司股东净资产比例的67.02%,这也就解释了为何证监会会给出高商誉的意见。

而在证监会要求公司补充披露现有商誉减值损失计提是否充分以及后续上市公司商誉减值风险时,紫光国微对此回复表示,商誉减值测试报告的预计营业收入略高于《追溯评估报告》和本次评估预测收入,主要差异为微连接器业务板块的预测营业收入差异。

另外,紫光国微还表示,标的公司目前生产经营状况正常,符合行业发展规律,根据标的公司备考财务报告,截至报告期末,标的公司商誉未出现减值,商誉减值准备计提充分。

专业人士分析,将近144亿元的商誉,或许证监会并没有认可紫光国微在二次反馈时候对高商誉的回复,这也最终导致审核者从谨慎角度否决了并购方案。

另一方面,紫光联盛的股权仍处于质押状态,144亿元的商誉占到了180亿元的交易价的78.89%,所以证监会给出资产权属存在瑕疵的意见。

注:

商誉是指能在未来期间为企业经营带来超额利润的潜在经济价值,或一家企业预期的获利能力超过可辨认资产正常获利能力(如社会平均投资回报率)的资本化价值。商誉是企业整体价值的组成部分。在企业合并时,它是购买企业投资成本超过被并企业净资产公允价值的差额。

商誉减值是指对企业在合并中形成的商誉进行减值测试后,确认相应的减值损失。是上市公司高管掏空上市公司的一种手段。商誉作为企业的一项资产,是指企业获取正常盈利水平以上收益(即超额收益)的一种能力,是企业未来实现的超额收益的现值。

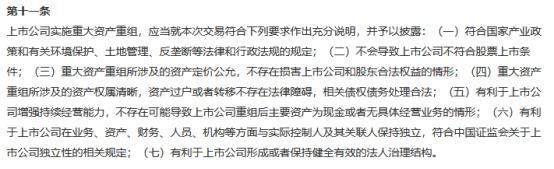

图:《上市公司重大资产重组管理办法》第十一条和四十三条内容

02

回望过去这不是第一次

21ic家了解到,去年6月2日,紫光国微便宣布计划通过发行股份的方式向紫光神彩、紫锦海阔、紫锦海跃、红枫资本、鑫铧投资购买紫光联盛100%股权,而这标旳定价足足有180亿元。

这背后的目的是将法国立联信(Linxens)收入麾下,但是出乎意料的是,这次计划被证监会一口否决了。

根据公开信息显示,紫光联盛发的核心资产是Linxens,而Linxens的运营实体位于法国、德国、新加坡以及泰国等地,主营业务为设计与生产智能安全芯片微连接器、RFID嵌体以及天线和超轻薄柔性LED灯带。

为何紫光国微执着于将Linxens注入自己资产之中?一方面,Linxens的技术水平很高,其市场份额在全球高达80%以上;另外,紫光联盛是Linxens的持股公司,有人计算后表示,并购后股价甚至有翻倍的可能性。

值得一提的是,紫光国微与Linxens已有业务往来。紫光国微曾在交易预案中称,紫光国微主营业务为集成电路芯片设计、销售及石英晶体元器件业务,主营业务产品中的智能安全芯片业务与标的公司旗下 Linxens 的智能安全芯片微连接器业务属产业链上下游,具有很强的协同效应。

紫光国微是国内安全芯片领域的龙头企业,收购Linxens可完善其安全芯片产业链,上市公司将实现“安全芯片+智能连接”的布局。

当然,这并非是紫光国微第一次扩张受阻了:

2015年11月5日晚,名字还是同方国芯的紫光国微拟向实际控制人清华控股下属公司等对象发行股份,募资800亿元,投入集成电路业务,

2016年2月25日,审议通过了《关于<同方国芯电子股份有限公司重大资产购买报告书(草案)>及其摘要的议案》等与本次重大资产重组相关的议案,同意公司通过全资子公司认购力成科技股份有限公司和南茂科技股份有限公司以私募方式发行的股份。

但事情发展到了2016年11月30日,公司与南茂科技签署了《终止协议书》,主要鉴于台湾经济部投资审议委员会审核的不确定性及资本市场环境的较大变化。

2017年1月13日,公司收到力成科技的《通知函》,鉴于公司未能在与力成科技签署的《认股协议书》约定的期限内取得台湾投资审议委员会的核准,力成科技董事会已决议不继续本次私募股份发行。

2017年1月23日,经公司第五届董事会第三十三次会议审议同意,公司与力成科技签署了《终止协议书》,不再认购其本次私募发行的股份。至此,本次非公开发行的募投项目中认购南茂科技股份有限公司和力成科技股份有限公司私募股份事项的重大资产重组已终止。

2019年6月3日,这笔再融资方案正式终止。

03

内部拥有不同的意见

听到紫光国微这几个字,肯定注意力首先集中在紫光两个字,那么它和紫光是什么关系呢?紫光集团的控股股东为清华控股,目前持股比例51%,而清华控股为清华大学100%持股,实控人为中国教育部。

北京健坤投资集团目前持股比例为49%,紫光集团董事长赵伟国则持有健坤70%的股份。

紫光集团是国内规模最大的集成电路企业,公司IT及相关设备及服务业务主要由上市公司紫光股份经营。

根据之前的知情人士透露,紫光集团内部对于紫光国微收购紫光联盛本来就有着不一样的想法,认为让紫光联盛自己去登陆科创板,或许是更好的途径,并购带来的短时间营收和利润增加从长期看是减损紫光国微估值的。

紫光集团其实多次做过股权更改,甚至就在今年6月3日,紫光集团发布公告称,清华控股将引入重庆两江新区管委会指定的两江产业集团或其关联方作为紫光集团新的战略投资人。不知道是对股改方案并不感兴趣,还是因为此前做过多次类似的方案皆未成功,此公告发布之后,紫光系个股反应平淡。

而在面对了重创之后,紫光国微表示,重组申请未获通过不会对紫光国微的运营产生影响。发言人表示:“双方同为紫光集团旗下企业,在业务合作、协同方面具有天然优势。双方仍将继续探索并深化相关合作”。

往期回顾