иҠҜзүҮжҳҜдҝЎжҒҜдә§дёҡзҡ„ж ёеҝғпјҢжӣҙжҳҜзҺ°д»Је·Ҙдёҡзҡ„зҒөйӯӮпјҒйҡҸзқҖеҚҠеҜјдҪ“иҠҜзүҮдә§дёҡзҡ„еҝ«йҖҹеҸ‘еұ•пјҢеӯ•иӮІдәҶдёҖжү№и‘—еҗҚзҡ„иҠҜзүҮеҲ¶йҖ дјҒдёҡпјҢдҫӢеҰӮиӢұзү№е°”гҖҒдёүжҳҹгҖҒеҸ°з§Ҝз”өгҖҒдёӯиҠҜеӣҪйҷ…зӯүгҖӮиҠҜзүҮеҲ¶йҖ ж—ўиҰҒжңүжҠҖжңҜи®әиҜҒпјҢеҸҲиҰҒжңүз ”еҸ‘е®һи·өпјҢе·ҘиүәжөҒзЁӢз№ҒзҗҗеӨҚжқӮпјҢеҲ¶йҖ и®ҫеӨҮзІҫеҜҶжҳӮиҙөпјҢ科жҠҖйҷ„еҠ еҖјжһҒй«ҳпјҢд»ҺиҝҷдёӘи§’еәҰжқҘзңӢпјҢиҠҜзүҮеҲ¶йҖ дјҒдёҡеұһдәҺй«ҳ科жҠҖиЎҢдёҡгҖӮ#еҚҠеҜјдҪ“иҠҜзүҮ#

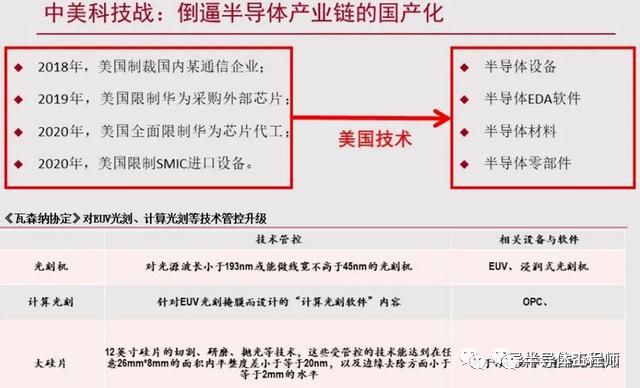

жӯӨеүҚд№ҹжӯЈжҳҜз”ұдәҺдёӯеӣҪеңЁиҠҜзүҮеҲ¶йҖ йўҶеҹҹзҡ„дёҚи¶іпјҢи®©зҫҺеӣҪзңӢеҲ°дәҶеҖҹжӯӨжү“еҺӢдёӯеӣҪзҡ„жңәдјҡпјҢдёӯеӣҪд№ҹзҡ„зЎ®еҸ—еҲ°дәҶиҜёеӨҡеҪұе“ҚгҖӮж— и®әжҳҜеҚҺдёәзҡ„ж–ӯиҮӮжұӮз”ҹпјҢиҝҳжҳҜдёӯе…ҙзҡ„й«ҳйўқзҪҡеҚ•пјҢз»ҷеӣҪеҶ…жүҖжңү科жҠҖдјҒдёҡж•Іе“ҚдәҶиӯҰй’ҹпјҡеңЁз§‘жҠҖдёҠпјҢдёӯеӣҪеҝ…йЎ»иҮӘдё»пјҒжҲ‘们зӣёдҝЎпјҢзҫҺеӣҪеңЁиҠҜзүҮйўҶеҹҹеҜ№еҚҺвҖңеҚЎи„–еӯҗвҖқдёҚд»…ж— жі•и®©дёӯеӣҪеұҲжңҚпјҢеҸҚиҖҢдјҡдёҚж–ӯең°жҝҖеҠұдёӯеӣҪжү“йҖ еҮәиҮӘе·ұе…·жңүз«һдәүеҠӣзҡ„еҚҠеҜјдҪ“иҠҜзүҮдә§дёҡгҖӮ

еҚҺеӨҸеҹәйҮ‘ж•°йҮҸжҠ•иө„йғЁй«ҳзә§еүҜжҖ»иЈҒ иөөе®—еәӯпјҢзҺ°з®ЎзҗҶеҚҺеӨҸеӣҪиҜҒеҚҠеҜјдҪ“иҠҜзүҮETF(f159995)гҖҒеҚҺеӨҸдёӯиҜҒ1000ETF(f159845)гҖҒзәіж–Ҝиҫҫе…ӢETF(513300)зӯүжҢҮж•°еҹәйҮ‘гҖӮ

еӣҫзүҮжқҘжәҗпјҡдёӯ银иҜҒеҲё

дёӯиҠҜеӣҪйҷ…жҳҜдёӯеӣҪеҶ…ең°и§„жЁЎжңҖеӨ§гҖҒжҠҖжңҜжңҖе…ҲиҝӣгҖҒй…ҚеҘ—жңҚеҠЎжңҖе®Ңе–„гҖҒи·ЁеӣҪз»ҸиҗҘзҡ„йӣҶжҲҗз”өи·ҜиҠҜзүҮеҲ¶йҖ дјҒдёҡгҖӮиҝҷдёҖжңҹжҲ‘们е°ұд»Һд»Ӣз»ҚдёӯиҠҜеӣҪйҷ…ејҖе§ӢпјҢйҖүеҸ–еҮ дёӘе…ій”®й—®йўҳиҜҰз»ҶиҜҙиҜҙжҲ‘еӣҪиҠҜзүҮеҲ¶йҖ д№ҹе°ұжҳҜжҷ¶еңҶеҲ¶йҖ йўҶеҹҹзҡ„зҺ°зҠ¶е’ҢжңӘжқҘеҸ‘еұ•гҖӮ

жҷ¶еңҶеҲ¶йҖ жңүе“ӘдәӣжҲҗзҶҹзҡ„е•ҶдёҡжЁЎејҸпјҹ

еңЁдёҠдёҖжңҹдёӯпјҢжҲ‘们еңЁиҠҜзүҮдә§дёҡй“ҫзі»еҲ—з ”з©¶дёҖпјҡиҠҜзүҮдә§дёҡй“ҫеҸҠе…¶жҠ•иө„е‘ЁжңҹеҲқжҺўдёӯз®ҖеҚ•ең°д»Ӣз»ҚиҝҮпјҢеҚҠеҜјдҪ“иҠҜзүҮдә§дёҡй“ҫеҲҶдёәж ёеҝғдә§дёҡй“ҫе’Ңж”Ҝж’‘дә§дёҡй“ҫгҖӮзӣ®еүҚжқҘзңӢпјҢж ёеҝғдә§дёҡй“ҫзҡ„дё»жөҒе•ҶдёҡжЁЎејҸжңүдёӨз§Қпјҡ

IDMжЁЎејҸпјҢеҚіеһӮзӣҙж•ҙеҗҲеҲ¶йҖ жЁЎејҸпјҢе…¶ж¶өзӣ–дәҶдә§дёҡй“ҫзҡ„йӣҶжҲҗз”өи·Ҝи®ҫи®ЎгҖҒеҲ¶йҖ гҖҒе°ҒиЈ…жөӢиҜ•зӯүжүҖжңүзҺҜиҠӮпјӣеһӮзӣҙж•ҙеҗҲеҲ¶йҖ жЁЎејҸдёӢзҡ„йӣҶжҲҗз”өи·ҜдјҒдёҡжӢҘжңүйӣҶжҲҗз”өи·Ҝи®ҫи®ЎйғЁй—ЁгҖҒжҷ¶еңҶеҺӮгҖҒе°ҒиЈ…жөӢиҜ•еҺӮпјҢеұһдәҺе…ёеһӢзҡ„йҮҚиө„дә§жЁЎејҸпјҢеҜ№з ”еҸ‘иғҪеҠӣгҖҒиө„йҮ‘е®һеҠӣе’ҢжҠҖжңҜж°ҙе№ійғҪжңүеҫҲй«ҳзҡ„иҰҒжұӮпјҢеӣ иҖҢйҮҮз”ЁеһӮзӣҙж•ҙеҗҲеҲ¶йҖ жЁЎејҸзҡ„дјҒдёҡеӨ§еӨҡдёәе…ЁзҗғиҠҜзүҮиЎҢдёҡзҡ„дј з»ҹе·ЁеӨҙпјҢеҢ…жӢ¬иӢұзү№е°”гҖҒдёүжҳҹз”өеӯҗзӯүгҖӮ

Foundry жЁЎејҸпјҢеҚіжҷ¶еңҶд»Је·ҘжЁЎејҸпјҢд№ҹеҚіеһӮзӣҙеҲҶе·ҘжЁЎејҸпјҢд»…дё“жіЁдәҺйӣҶжҲҗз”өи·ҜеҲ¶йҖ зҺҜиҠӮгҖӮжҷ¶еңҶд»Је·ҘжЁЎејҸжәҗдәҺйӣҶжҲҗз”өи·Ҝдә§дёҡй“ҫзҡ„дё“дёҡеҢ–еҲҶе·ҘпјҢеҪўжҲҗж— жҷ¶еңҶеҺӮи®ҫи®Ўе…¬еҸёгҖҒжҷ¶еңҶд»Је·ҘдјҒдёҡгҖҒе°ҒиЈ…жөӢиҜ•дјҒдёҡгҖӮе…¶дёӯпјҢж— жҷ¶еңҶеҺӮи®ҫи®Ўе…¬еҸёдёәеёӮеңәйңҖжұӮжңҚеҠЎпјҢд»ҺдәӢйӣҶжҲҗз”өи·Ҝи®ҫи®Ўе’Ңй”Җе”®дёҡеҠЎпјӣжҷ¶еңҶд»Је·ҘдјҒдёҡд»ҘеҸҠе°ҒиЈ…жөӢиҜ•дјҒдёҡдёәиҝҷзұ»и®ҫи®Ўе…¬еҸёжңҚеҠЎгҖӮзӣ®еүҚпјҢдё–з•ҢйўҶе…Ҳзҡ„жҷ¶еңҶд»Је·ҘдјҒдёҡжңүеҸ°з§Ҝз”өгҖҒж јзҪ—ж–№еҫ·гҖҒиҒ”еҚҺз”өеӯҗе’ҢдёӯиҠҜеӣҪйҷ…зӯүгҖӮ

з®ҖеҚ•жқҘиҜҙпјҢIDMе°ұжҳҜжҠҠж ёеҝғдә§дёҡй“ҫзҡ„и®ҫи®ЎгҖҒеҲ¶йҖ гҖҒе°ҒжөӢз”ұдёҖ家дјҒдёҡеҒҡпјҢд»Је·ҘжЁЎејҸжҳҜеҸӘиҙҹиҙЈжҷ¶еңҶеҲ¶йҖ зҺҜиҠӮгҖӮжҷ¶еңҶд»Је·Ҙзҡ„еһӮзӣҙеҲҶе·ҘжЁЎејҸзӣ®еүҚжҳҜжӣҙеҠ дё»жөҒзҡ„жЁЎејҸпјҢжүҖд»Ҙе®ғзҡ„еҸ‘еұ•йҖҹеәҰд№ҹдјҡжӣҙеҝ«дёҖдәӣгҖӮ

дёӯиҠҜеӣҪйҷ…жҳҜдё–з•ҢйўҶе…Ҳзҡ„йӣҶжҲҗз”өи·Ҝжҷ¶еңҶд»Је·ҘпјҲFoundry жЁЎејҸпјүдјҒдёҡд№ӢдёҖпјҢд№ҹжҳҜдёӯеӣҪеӨ§йҷҶйӣҶжҲҗз”өи·ҜеҲ¶йҖ дёҡйўҶеҜјиҖ…пјҢжӢҘжңүйўҶе…Ҳзҡ„е·ҘиүәеҲ¶йҖ иғҪеҠӣгҖҒдә§иғҪдјҳеҠҝгҖҒжңҚеҠЎй…ҚеҘ—пјҢеҗ‘е…Ёзҗғе®ўжҲ·жҸҗдҫӣ0.35еҫ®зұіеҲ°14зәізұідёҚеҗҢжҠҖжңҜиҠӮзӮ№зҡ„жҷ¶еңҶд»Је·ҘдёҺжҠҖжңҜжңҚеҠЎгҖӮ

ж №жҚ®IC Insightsе…¬еёғзҡ„2021е№ҙзәҜжҷ¶еңҶд»Је·ҘиЎҢдёҡе…ЁзҗғеёӮеңәй”Җе”®йўқжҺ’еҗҚпјҢдёӯиҠҜеӣҪйҷ…дҪҚеұ…е…Ёзҗғ第еӣӣдҪҚпјҢеңЁдёӯеӣҪеӨ§йҷҶдјҒдёҡдёӯжҺ’еҗҚ第дёҖгҖӮжҷ¶еңҶд»Је·ҘжЁЎејҸеҜ№дәҡжҙІеҚҠеҜјдҪ“иҠҜзүҮиЎҢдёҡзҡ„еҸ‘еұ•иө·еҲ°дәҶйҮҚиҰҒзҡ„жҺЁеҠЁдҪңз”ЁпјҢиө·жӯҘиҫғжҷҡзҡ„дёӯиҠҜеӣҪйҷ…иҺ·еҫ—жҲҗеҠҹеҸ‘еұ•зҡ„дҫӢеӯҗд№ҹеҚ°иҜҒдәҶиҝҷдёҖзӮ№гҖӮ

дёӯеӣҪеӨ§йҷҶжҷ¶еңҶеҲ¶йҖ жӯӨеүҚеҸ‘еұ•е’ҢжңӘжқҘеўһйҖҹеҰӮдҪ•пјҹ

дёӯеӣҪеӨ§йҷҶжҷ¶еңҶд»Је·ҘиЎҢдёҡиө·жӯҘиҫғжҷҡпјҢдҪҶеҸ‘еұ•йҖҹеәҰиҫғеҝ«гҖӮдёӯеӣҪеҚҠеҜјдҪ“иЎҢдёҡеҚҸдјҡз»ҹи®ЎпјҢ2021е№ҙдёӯеӣҪйӣҶжҲҗз”өи·Ҝдә§дёҡй”Җе”®йўқдёә10458.3дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ18.2%гҖӮе…¶дёӯпјҢи®ҫи®Ўдёҡй”Җе”®йўқдёә4519дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ19.6%пјӣеҲ¶йҖ дёҡй”Җе”®йўқдёә3176.3дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ24.1%пјӣе°ҒиЈ…жөӢиҜ•дёҡй”Җе”®йўқ2763дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ10.1%гҖӮ2021 е№ҙдёӯеӣҪйӣҶжҲҗз”өи·Ҝдә§дёҡеҲ¶йҖ дёҡе®һзҺ°й”Җе”®йўқ 3176дәҝе…ғдәәж°‘еёҒпјҢзӣёиҫғдәҺ 2011 е№ҙзҡ„431.6 дәҝе…ғдәәж°‘еёҒпјҢеӨҚеҗҲеўһй•ҝзҺҮиҫҫ 22.09%пјҢе®һзҺ°й«ҳйҖҹзЁіе®ҡеўһй•ҝгҖӮ

дёӯеӣҪйӣҶжҲҗз”өи·Ҝдә§дёҡй”Җе”®йўқ

ж•°жҚ®жқҘжәҗпјҡдёӯеӣҪеҚҠеҜјдҪ“иЎҢдёҡеҚҸдјҡ

еҜ№дәҺжңӘжқҘеўһйҖҹпјҢж №жҚ®IC Insightsж•°жҚ®пјҢ2021е№ҙе…Ёзҗғжҷ¶еңҶд»Је·ҘеҺӮй”Җ售收е…Ҙдёә1101дәҝзҫҺе…ғпјҢеҗҢжҜ”еўһй•ҝ26%пјӣйў„и®Ў2022е№ҙжҷ¶еңҶд»Је·ҘеҺӮй”Җе”®йўқжңүжңӣиҫҫ1321дәҝзҫҺе…ғпјҢеҗҢжҜ”еўһй•ҝ20%гҖӮдёӯеӣҪеӨ§йҷҶжҷ¶еңҶд»Је·ҘеёӮеңәд»ҪйўқеңЁ2021е№ҙеўһй•ҝ0.9дёӘзҷҫеҲҶзӮ№иҮі8.5%пјҢеҗҺжңҹжңүжңӣдҝқжҢҒзӣёеҜ№е№ізЁіпјҢ2026е№ҙеёӮеңәд»Ҫйўқйў„и®Ўдёә8.8%гҖӮ

еҸ—зӣҠдәҺзү©иҒ”зҪ‘гҖҒдә‘и®Ўз®—дёҺеӨ§ж•°жҚ®зӯүзӣёе…ідә§е“ҒйңҖжұӮжҲҗй•ҝпјҢйӣҶжҲҗз”өи·Ҝжҷ¶еңҶд»Је·Ҙдә§дёҡзӣ®еүҚе·ІжҲҗдёәж”Ҝж’‘з»ҸжөҺзӨҫдјҡеҸ‘еұ•зҡ„еҹәзЎҖжҖ§е’Ңе…ҲеҜјжҖ§дә§дёҡпјҢе…¶еҸ‘еұ•зЁӢеәҰжҲҗдёә科жҠҖеҸ‘еұ•ж°ҙе№ізҡ„ж ёеҝғжҢҮж Үд№ӢдёҖпјҢеҪұе“ҚзқҖзӨҫдјҡдҝЎжҒҜеҢ–иҝӣзЁӢгҖӮ

дёӯеӣҪеӨ§йҷҶжҷ¶еңҶеҲ¶йҖ еҸ‘еұ•зҡ„е·®и·қжңүеӨҡиҝңпјҹ

еҲ¶зЁӢжҳҜжҢҮиҠҜзүҮдёҠз”өи·ҜдёҺз”өи·Ҝд№Ӣй—ҙзҡ„и·қзҰ»пјҢдёҖзүҮжҢҮз”ІеӨ§жҰӮ0.1жҜ«зұіпјҢжҠҠжҢҮз”ІжЁӘеҲҮеҲҮжҲҗ10дёҮжқЎзәҝпјҢжҜҸжқЎзәҝе°ұеӨ§зәҰзӯүдәҺ1зәізұіпјҲnmпјүгҖӮ

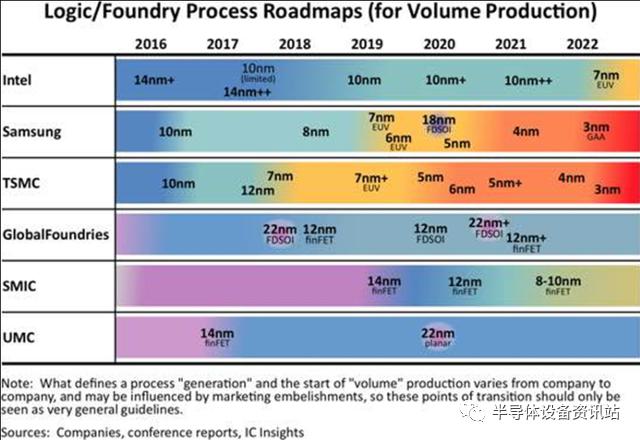

жҷ¶еңҶеҲ¶йҖ еӨ§йҷҶеҲ¶зЁӢиҗҪеҗҺж•°д»ЈпјҢдҪҶе·®и·қеңЁйҖҗжӯҘзј©е°ҸгҖӮжҲ‘еӣҪеҸ°ж№ҫең°еҢәзҡ„еҸ°з§Ҝз”өдҫқйқ е…Ҳиҝӣзҡ„еҲ¶зЁӢпјҢеңЁе…ЁзҗғеҚ жҚ®зәҰ50%зҡ„еёӮеңәд»ҪйўқпјҢйҷӨеҸ°з§Ҝз”өд№ӢеӨ–дёүжҳҹеңЁе…¶дҪҷеҺӮе•ҶдёӯеёӮеңәд»ҪйўқиҫғдёәйўҶе…ҲгҖӮеӨ§йҷҶең°еҢәжҷ¶еңҶе·ҘиүәеҲ¶зЁӢиҗҪеҗҺеӨ§жҰӮжҳҜдёӨеҲ°дёүд»ЈпјҢеҸ°з§Ҝз”өпјҲTSMCпјүе’Ңдёүжҳҹ(Samsung)еқҮе·Іе®һзҺ°йҮҸдә§зҡ„иҠҜзүҮеҲ¶зЁӢиҫҫеҲ°5nmпјҢ5nmд»ҘдёӢзҡ„еҲ¶зЁӢд№ҹеңЁз«һзӣёз ”еҸ‘ж”»е…ӢпјҢжҜ”еҰӮпјҡеҸ°з§Ҝз”ө2022е№ҙ1еӯЈеәҰ10nmд»ҘдёӢеҲ¶зЁӢдә§е“Ғ收е…ҘиҙЎзҢ®иҫҫеҲ°50%пјҢ2022е№ҙиө„жң¬ж”ҜеҮәе°ҶиҫҫеҲ°400-440дәҝзҫҺе…ғпјҢе…¶дёӯ70%-80%е°ҶйӣҶдёӯдәҺе…ҲиҝӣжҠҖжңҜдә§е“ҒзәҝпјҢж¶өзӣ–7nmгҖҒ5nmгҖҒ3nmе’Ң2nmеҲ¶йҖ е·ҘиүәгҖӮеӨ§йҷҶжҷ¶еңҶеҲ¶йҖ еҸ—еҲ°и®ҫеӨҮгҖҒжқҗж–ҷгҖҒжҠҖжңҜзӯүиҜёеӨҡеӣ зҙ зҡ„йҷҗеҲ¶пјҢеҲ¶зЁӢзӣёеҜ№иҗҪеҗҺпјҢеҰӮдёӯиҠҜеӣҪйҷ…пјҲSMICпјүзӣ®еүҚйҮҸдә§зҡ„жңҖе…ҲиҝӣеҲ¶зЁӢдёә第дёҖд»ЈFinFET 14nmе·ҘиүәпјҢдҪҶе®ғдёҚжҳҜе…¬еҸёж”¶е…Ҙзҡ„дё»иҰҒиҙЎзҢ®жҠҖжңҜиҠӮзӮ№пјҢ2021е№ҙпјҢдёӯиҠҜеӣҪйҷ…жқҘиҮӘ90nmеҸҠд»ҘдёӢеҲ¶зЁӢзҡ„жҷ¶еңҶд»Је·ҘдёҡеҠЎиҗҘ收зҡ„жҜ”дҫӢдёә62.5%пјҢе…¶дёӯпјҢ55/65nmжҠҖжңҜзҡ„收е…ҘиҙЎзҢ®жҜ”дҫӢдёә29.2%пјҢ40/45 nmжҠҖжңҜзҡ„收е…ҘиҙЎзҢ®жҜ”дҫӢдёә15.0%пјҢFinFET/28nmзҡ„收е…ҘиҙЎзҢ®жҜ”дҫӢдёә15.1%гҖӮеҪ“然пјҢдёӯиҠҜеӣҪйҷ…д№ҹжӯЈеңЁжңүеәҸжҺЁиҝӣжҲҗзҶҹе·Ҙиүәжү©дә§пјҢзЁіжӯҘжҸҗеҚҮе…Ҳиҝӣе·ҘиүәдёҡеҠЎгҖӮ

иө„ж–ҷжқҘжәҗпјҡanysilicon.com

еҸ°з§Ҝз”ө2022е№ҙ1еӯЈеәҰеҗ„еҲ¶зЁӢе·Ҙиүә收е…ҘиҙЎзҢ®

иө„ж–ҷжқҘжәҗпјҡеҸ°з§Ҝз”ө

еҸ°з§Ҝз”ө2022е№ҙ1еӯЈеәҰз»Ҳз«Ҝеә”用收е…ҘиҙЎзҢ®

иө„ж–ҷжқҘжәҗпјҡеҸ°з§Ҝз”ө

дҪҶжҲ‘们д№ҹиҰҒзңӢеҲ°пјҢе…ҲиҝӣеҲ¶зЁӢжҠ•иө„жҲҗжң¬й«ҳпјҢз ”еҸ‘иҝӣзЁӢзј“пјҢжҲҗзҶҹеҲ¶зЁӢеңЁжҲҗжң¬жҺ§еҲ¶ж–№йқўжӣҙе…·дјҳеҠҝгҖӮж №жҚ®IBSз»ҹи®ЎпјҢйҡҸзқҖжҠҖжңҜиҠӮзӮ№зҡ„дёҚж–ӯзј©е°ҸпјҢеҲ¶йҖ и®ҫеӨҮжҠ•е…Ҙе‘ҲеӨ§е№…дёҠеҚҮзҡ„и¶ӢеҠҝгҖӮд»Ҙ5nmжҠҖжңҜиҠӮзӮ№дёәдҫӢпјҢе…¶жҠ•иө„жҲҗжң¬й«ҳиҫҫж•°зҷҫдәҝзҫҺе…ғпјҢжҳҜ14nmзҡ„дёӨеҖҚд»ҘдёҠпјҢ28nmзҡ„еӣӣеҖҚе·ҰеҸігҖӮж јзҪ—ж–№еҫ·пјҲGlobalFoundriesпјүе’ҢиҒ”з”өпјҲUMCпјүеқҮе·Іе®ЈеёғжҡӮзј“10nmд»ҘдёӢеҲ¶зЁӢзҡ„з ”еҸ‘гҖӮ

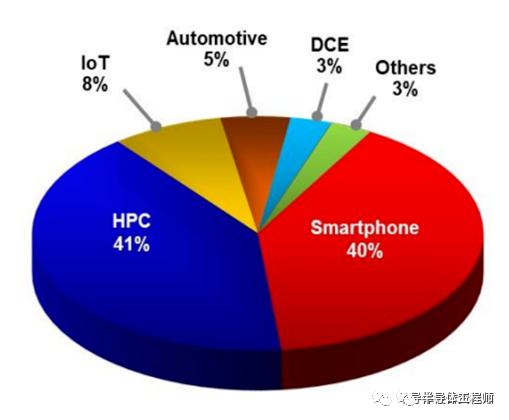

жҲ‘们иҝҪжұӮй«ҳз«Ҝе·ҘиүәеҲ¶зЁӢзҡ„еҗҢж—¶иҰҒеҸ‘жҢҘжҲ‘们зҺ°жңүзҡ„дә§дёҡдёҺжҠҖжңҜзҡ„дјҳеҠҝгҖӮзӣ®еүҚпјҢд»Һдә§дёҡй“ҫйңҖжұӮжқҘзңӢпјҢе…ҲиҝӣеҲ¶зЁӢиҠҜзүҮдё»иҰҒз”ЁеңЁжҷәиғҪжүӢжңә(Smartphone)гҖҒй«ҳжҖ§иғҪи®Ўз®—жңәзҫӨпјҲHPCпјүзӯүйўҶеҹҹпјҢж— и®әжҳҜе°Ҹ家з”өдә§е“ҒиҝҳжҳҜжұҪиҪҰиҠҜзүҮпјҢ28nmиҠҜзүҮд»Қ然жҳҜдё»жөҒпјӣд»Һе…Ёзҗғдә§иғҪеҲҶеёғжқҘзңӢпјҢзҫҺеӣҪдә§иғҪеҲҷдё»иҰҒйӣҶдёӯеңЁ10nmеҲ°22nmпјҢдёӯеӣҪеӨ§йҷҶеңЁ28nmд»ҘдёҠеҲ¶зЁӢзҡ„еҚ жҜ”жңҖй«ҳпјҢе…¶дёӯеңЁ28nm-45nmе·Із»ҸжҲҗдёәе…Ёзҗғд»…ж¬ЎдәҺдёӯеӣҪеҸ°ж№ҫзҡ„第дәҢеӨ§дә§иғҪдҫӣз»ҷең°гҖӮ

дёӯеӣҪеӨ§йҷҶжҷ¶еңҶеҲ¶йҖ еҸ‘еұ•зҡ„瓶йўҲ究з«ҹжңүе“Әдәӣпјҹ

еӨ§йҷҶжҷ¶еңҶеҲ¶йҖ зҡ„еҸ‘еұ•з“¶йўҲдё»иҰҒеңЁи®ҫеӨҮе’Ңжқҗж–ҷж–№йқўпјҢе°Өе…¶жҳҜе…үеҲ»жңәйўҶеҹҹеҲ¶зәҰиҫғеӨҡгҖӮ

жҷ¶еңҶеҲ¶йҖ и®ҫеӨҮж–№йқўпјҢз”ұдәҺеқҡе®һзҡ„жҠҖжңҜеЈҒеһ’е’Ңе®ўжҲ·еЈҒеһ’пјҢеҚҠеҜјдҪ“еҲ¶йҖ и®ҫеӨҮзҡ„еёӮеңәеҹәжң¬йғҪиў«жө·еӨ–дјҒдёҡеҚ йўҶпјҢеҮ 家еӣҪйҷ…дјҒдёҡеҚ жҚ®е…Ёзҗғ90%д»ҘдёҠзҡ„еёӮеңәд»ҪйўқпјҢж ёеҝғи®ҫеӨҮе…үеҲ»жңәпјҢиҚ·е…°йҳҝж–ҜйәҰе°”ASMLеҚ жҚ®75%зҡ„еёӮеңәд»ҪйўқпјҢеңЁй«ҳз«Ҝе…үеҲ»жңәпјҲEUVпјүйўҶеҹҹеҮ д№ҺйңёеҚ е…ЁйғЁеёӮеңәпјӣжҷ¶еңҶеҲ¶йҖ и®ҫеӨҮеӣҪеҶ…дјҒдёҡеҝ«йҖҹжҲҗй•ҝпјҢдҪҶжҠҖжңҜиҠӮзӮ№еӨҡж•°йғҪиҝҳжҜ”иҫғиҗҪеҗҺпјҢеӨ§йғЁеҲҶи®ҫеӨҮеңЁ28nmеҲ¶зЁӢд»ҘдёҠпјҢеңЁй«ҳз«Ҝе…үеҲ»жңәзӯүж ёеҝғи®ҫеӨҮж–№йқўд»Қж—§з©әзҷҪгҖӮ

еҚҠеҜјдҪ“жқҗж–ҷзҡ„й«ҳз«Ҝдә§е“ҒеёӮеңәдё»иҰҒ被欧зҫҺж—Ҙйҹ©зӯүе°‘ж•°еӣҪйҷ…еӨ§е…¬еҸёеһ„ж–ӯпјҢз”ұдәҺй«ҳз«Ҝдә§е“Ғзҡ„жҠҖжңҜеЈҒеһ’йқһеёёй«ҳпјҢеӣҪеҶ…дјҒдёҡй•ҝжңҹз ”еҸ‘жҠ•е…Ҙе’Ңз§ҜзҙҜдёҚи¶іпјҢжҲ‘еӣҪеҚҠеҜјдҪ“жқҗж–ҷеӨҡеӨ„дәҺдёӯдҪҺз«ҜйўҶеҹҹгҖӮ

жүҖд»ҘпјҢзӣ®еүҚд»ҺиҠҜзүҮеҲ¶йҖ и®ҫеӨҮгҖҒеҲ¶йҖ жқҗж–ҷеҲ°иҠҜзүҮеҲ¶йҖ е·ҘиүәпјҢжҲ‘еӣҪйғҪдёҺеӣҪйҷ…е…Ҳиҝӣж°ҙе№іжңүиҫғеӨ§зҡ„е·®и·қпјҢдҪҶиҝҷдёӘе·®и·қдёҖзӣҙеңЁзј©е°ҸпјҢиҖҢдё”жңӘжқҘдёҖе®ҡдјҡжңүжүҖзӘҒз ҙзҡ„гҖӮ

жҷ¶еңҶеҲ¶йҖ зҺҜиҠӮзҡ„жҠ•иө„жңәдјҡиҝҳжңүеӨҡеӨ§е‘ўпјҹ

еҚҠеҜјдҪ“иҠҜзүҮдә§дёҡжҳҜж”Ҝж’‘з»ҸжөҺе’ҢзӨҫдјҡеҸ‘еұ•зҡ„жҲҳз•ҘжҖ§е’Ңе…ҲеҜјжҖ§дә§дёҡпјҢжҷ¶еңҶеҲ¶йҖ еҸҲжҳҜеҚҠеҜјдҪ“иҠҜзүҮж ёеҝғдә§дёҡй“ҫзҡ„ж ёеҝғзҺҜиҠӮгҖӮ

з»Ҳз«Ҝеә”з”ЁжҳҜеҶіе®ҡжҷ¶еңҶеҲ¶йҖ жҠ•иө„жңәдјҡзҡ„дё»иҰҒеӣ зҙ пјҢ5GгҖҒHPCгҖҒAIoTгҖҒж–°иғҪжәҗиҪҰзӯүж–°дә§дёҡй©ұеҠЁеҚҠеҜјдҪ“иЎҢдёҡејҖеҗҜж–°дёҖиҪ®и¶…зә§жҷҜж°”е‘ЁжңҹпјҢжҷ¶еңҶд»Је·ҘеёӮеңәеҠ йҖҹжҲҗй•ҝгҖӮд»ҘжұҪиҪҰйўҶеҹҹдёәдҫӢпјҢжұҪиҪҰз”өеҠЁеҢ–гҖҒжҷәиғҪеҢ–гҖҒзҪ‘иҒ”еҢ–пјҢдёүеҢ–жҳҜж•ҙдёӘжұҪиҪҰиЎҢдёҡеҸ‘еұ•зҡ„еӨ§и¶ӢеҠҝгҖӮз”өеҠЁиҪҰеҚҠеҜјдҪ“еҗ«йҮҸзәҰдёәзҮғжІ№иҪҰ2еҖҚпјҢжҷәиғҪиҪҰдёә8-10еҖҚгҖӮеӨ©йЈҺз”өеӯҗжөӢз®—пјҢйңҖжұӮеўһйҮҸз«ҜпјҢ2020е№ҙе…ЁзҗғзәҰйңҖиҰҒ439дәҝйў—жұҪиҪҰиҠҜзүҮпјҢ2035е№ҙеўһй•ҝдёә1285дәҝйў—пјӣд»·еҖјеўһйҮҸз«ҜпјҢ2020е№ҙжұҪиҪҰиҠҜзүҮд»·еҖјйҮҸдёә339дәҝзҫҺе…ғпјҢ2035е№ҙдёә893дәҝзҫҺе…ғгҖӮеҸҜи§ҒиҠҜзүҮе°ҶжҲҗдёәжұҪиҪҰж–°еҲ©ж¶Ұеўһй•ҝзӮ№пјҢжңүжңӣжҲҗдёәеј•йўҶеҚҠеҜјдҪ“иҠҜзүҮдә§дёҡеҸ‘еұ•ж–°й©ұеҠЁеҠӣпјҢж•ҙдёӘжұҪиҪҰиҠҜзүҮжңүжңӣиҝҺжқҘеҺҶеҸІжҖ§еӨ§еҸ‘еұ•зҡ„жңәйҒҮгҖӮжӯӨеӨ–пјҢвҖңдёңж•°иҘҝз®—вҖқе·ҘзЁӢе…ЁйқўеҗҜеҠЁпјҢйҖҡиҝҮжһ„е»әж•°жҚ®дёӯеҝғгҖҒдә‘и®Ўз®—гҖҒеӨ§ж•°жҚ®дёҖдҪ“еҢ–зҡ„ж–°еһӢз®—еҠӣзҪ‘з»ңзі»з»ҹпјҢе°ҶдёңйғЁз®—еҠӣйңҖжұӮжңүеәҸеј•еҜјиҮіиҘҝйғЁпјҢдјҳеҢ–ж•°жҚ®дёӯеҝғе»әи®ҫеёғеұҖпјҢеҲ©еҘҪAIи¶…з®—дёӯеҝғе»әи®ҫпјҢAIиҠҜзүҮжңүжңӣеҸ—зӣҠгҖӮ

зҹӯжңҹжқҘзңӢпјҢдёӯеӣҪеӨ§йҷҶжҷ¶еңҶд»Је·ҘдҫӣйңҖзјәеҸЈд»Қж—§еҫҲеӨ§пјҢжҷ¶еңҶеҲ¶йҖ дә§иғҪе°ҶеңЁ2022е№ҙ继з»ӯдҝқжҢҒзҙ§еј пјӣй•ҝжңҹжқҘзңӢпјҢеӣҪдә§жӣҝд»Јз»ҷдёӯеӣҪеӨ§йҷҶжҷ¶еңҶеҲ¶йҖ жқҝеқ—еёҰжқҘзҡ„жҲҗй•ҝжҖ§пјҢеә”дјҳе…ҲдәҺдә§дёҡе‘ЁжңҹжҖ§иҖғиҷ‘пјҢжҲҳз•ҘжҖ§зңӢеӨҡжң¬еңҹжҷ¶еңҶд»Је·Ҙиө„дә§гҖӮ

жңҖеҗҺпјҢжҲ‘们еңЁеүҚж–ҮжҸҗеҲ°еӨ§йҷҶжҷ¶еңҶеҲ¶йҖ зҡ„еҸ‘еұ•з“¶йўҲдё»иҰҒеңЁи®ҫеӨҮе’Ңжқҗж–ҷж–№йқўпјҢжҷ¶еңҶеҲ¶йҖ иҰҒеҸ‘еұ•е°ұйңҖиҰҒе…Ҳи§ЈеҶіи®ҫеӨҮе’Ңжқҗж–ҷзҡ„й—®йўҳгҖӮдёҠжёёзҡ„и®ҫеӨҮжқҗж–ҷжҳҜеҚҠеҜјдҪ“дә§дёҡеҸ‘еұ•зҡ„ж №еҹәпјҢи®ҫеӨҮжқҗж–ҷеңЁе®һзҺ°иҮӘдё»еҸҜжҺ§ж–№йқўпјҢе…·жңүйқһеёёйҮҚиҰҒзҡ„ж„Ҹд№үгҖӮж•ҙдёӘеӣҪеҶ…еҚҠеҜјдҪ“и®ҫеӨҮе’Ңжқҗж–ҷпјҢз”ұдәҺзӣ®еүҚиҝҳеӨ„еңЁеҸ‘еұ•еҲқжңҹпјҢжңӘжқҘеҸ‘еұ•з©әй—ҙеҫҲеӨ§гҖӮеңЁиҝҷдёӘиғҢжҷҜдёӢпјҢеӣҪеҶ…зҡ„жқҗж–ҷе’Ңи®ҫеӨҮз»ҶеҲҶйўҶеҹҹйҫҷеӨҙжңүеёҢжңӣжҠ“дҪҸеӣҪдә§жӣҝд»Јзҡ„й»„йҮ‘жңәйҒҮжңҹпјҢе®һзҺ°еҝ«йҖҹзҡ„еҙӣиө·еҸ‘еұ•гҖӮ

жқҘжәҗпјҡеҚҠеҜјдҪ“и®ҫеӨҮиө„и®Ҝз«ҷ

дҪңиҖ…пјҡеҚҺеӨҸеҹәйҮ‘з»ҸзҗҶ иөөе®—еәӯ