存储芯片行业以其周期性而闻名,这意味着该行业经历了有规律的增长和衰退周期。这些周期是由多种因素驱动的,包括需求变化、技术进步和全球经济变化。

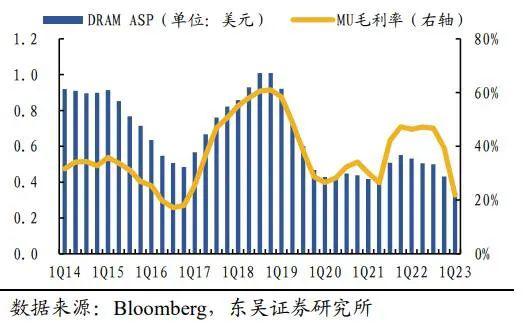

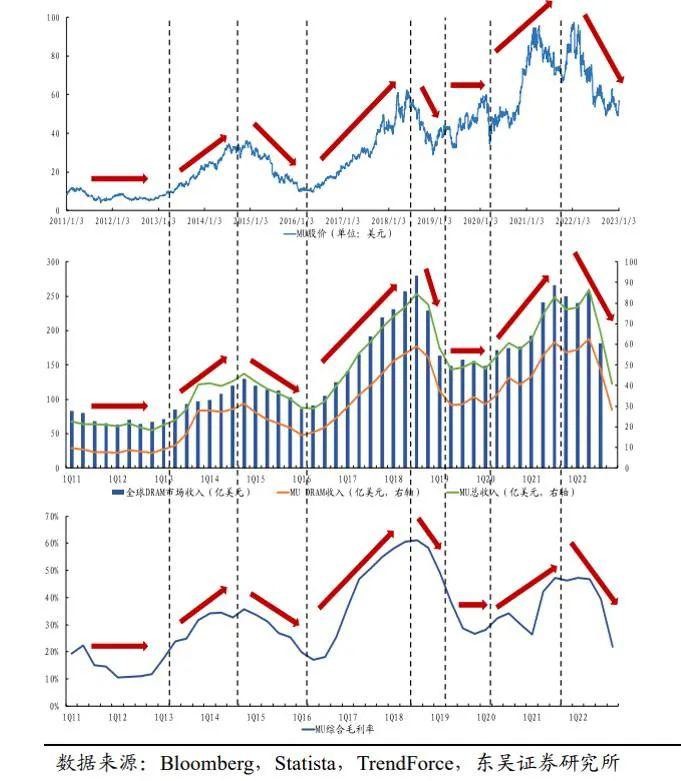

在需求旺盛的时期,存储芯片制造商的收入增长强劲,盈利能力高,通常会导致对新生产设施和研发的投资增加。然而,随着需求开始放缓,制造商可能会留下过剩的产能和库存,这可能导致价格下跌和盈利能力下降。 存储芯片行业周期性的关键驱动因素之一是对创新和技术进步的不断需求。随着新技术和新产品的开发,旧产品已经过时,需求转向新产品。这可能导致需求和供应的快速变化,从而影响存储芯片制造商的盈利能力。 更重要的是,存储芯片行业高度依赖全球经济状况。在经济增长时期,对电子设备和存储芯片的需求往往会增加,从而推动制造商的收入增长。然而,在经济不确定或经济衰退时期,需求可能会下降,导致收入和盈利能力下降。 2022年,全球存储芯片市场规模约1334亿美元,占整个集成电路市场份额约23%。存储芯片由于标准化程度高,可替代性强,具备大宗商品属性,其价格变动可作为半导体景气度风向标。 图片来源:集邦咨询DRAM和NANDFlash作为主流产品,市场规模存在为期3-4年的周期性波动,上一行业景气度高点为21H2-22H1,当前正处于下行周期。根据集邦咨询3月底公布的数据显示,预估第二季NAND Flash均价续跌5-10%,能否止跌端看下半年需求。第二季DRAM均价跌幅收敛至10-15%,仍不见止跌讯号。 存储芯片低迷的情形也反映在主要存储芯片公司的财报中。美光财报表现 3月28日,美光公布截至2023年3月2日的2023财年第二季度业绩报告。公告显示,美光科技2023财年第二季度营收为36.93亿美元,较上一季度的40.85亿美元环比下降9.6%,较去年同期的77.86亿美元同比下降52.6%;净亏损为23.12亿美元,上一季度净亏损为1.95亿美元,而去年同期净利润为22.63亿美元。 公告还显示,该公司每股摊薄亏损为2.12美元,上一季度亏损为0.18美元,去年同期每股摊薄收益为2美元;营业支出为10.97亿美元,较上一季度的11.02亿美元环比下降0.5%,较去年同期的11.3亿美元同比下降2.9%;营业亏损为23.03亿美元,上一季度亏损为2.09亿美元,而去年同期营业利润为25.46亿美元;经营现金流为3.43亿美元,较上一季度的9.43亿美元环比下降63.6%,而去年同期现金流为36.3亿美元。 存储芯片行业经历了增长和下降的周期性格局。对存储芯片的需求受到各种因素的推动,包括全球经济的增长、对电子设备的需求以及技术进步的需求。 然而从长远来看,由于数据中心、智能手机和汽车电子等各种应用对内存的需求不断增加,预计存储芯片行业将增长。此外,人工智能、5G 网络和物联网 (IoT) 的进步预计将推动对存储芯片的需求。 存储芯片行业预计短期内将继续其增长和下降的周期性模式,但由于各种应用中对存储芯片的需求不断增加,可能会经历长期增长。对于像美光这样的公司来说,有效管理行业的周期性,并投资于研发以保持市场竞争力非常重要。 进入2023年以来,存储行业景气下行进入后半阶段,年内有望出现拐点,机构预期2023年内行业有望恢复增长。美光与存储芯片行业的关联 美光毛利率与DRAM单价呈现较高拟合。由于存储芯片商品化特点,存储市场受到供需关系主导,所以对于价格十分敏感,收益通常和价格紧密联系。另一方面,单一产品销货成本不会随着价格变化而有太大波动,所以平均售价提高时,成本波动较小,毛利率也随之上升,也就是存储芯片供需关系改变终将体现到利润。 由于美光是以存储芯片为核心,其产品结构简单,总营收中有将近7成来自DRAM,所以DRAM单价变化将显着影响其毛利率水平。从美光产品结构特殊性及存储芯片特性来看,毛利率可以作为供需关系影响企业营运水平的一个观测指标。

图片来源:集邦咨询DRAM和NANDFlash作为主流产品,市场规模存在为期3-4年的周期性波动,上一行业景气度高点为21H2-22H1,当前正处于下行周期。根据集邦咨询3月底公布的数据显示,预估第二季NAND Flash均价续跌5-10%,能否止跌端看下半年需求。第二季DRAM均价跌幅收敛至10-15%,仍不见止跌讯号。 存储芯片低迷的情形也反映在主要存储芯片公司的财报中。美光财报表现 3月28日,美光公布截至2023年3月2日的2023财年第二季度业绩报告。公告显示,美光科技2023财年第二季度营收为36.93亿美元,较上一季度的40.85亿美元环比下降9.6%,较去年同期的77.86亿美元同比下降52.6%;净亏损为23.12亿美元,上一季度净亏损为1.95亿美元,而去年同期净利润为22.63亿美元。 公告还显示,该公司每股摊薄亏损为2.12美元,上一季度亏损为0.18美元,去年同期每股摊薄收益为2美元;营业支出为10.97亿美元,较上一季度的11.02亿美元环比下降0.5%,较去年同期的11.3亿美元同比下降2.9%;营业亏损为23.03亿美元,上一季度亏损为2.09亿美元,而去年同期营业利润为25.46亿美元;经营现金流为3.43亿美元,较上一季度的9.43亿美元环比下降63.6%,而去年同期现金流为36.3亿美元。 存储芯片行业经历了增长和下降的周期性格局。对存储芯片的需求受到各种因素的推动,包括全球经济的增长、对电子设备的需求以及技术进步的需求。 然而从长远来看,由于数据中心、智能手机和汽车电子等各种应用对内存的需求不断增加,预计存储芯片行业将增长。此外,人工智能、5G 网络和物联网 (IoT) 的进步预计将推动对存储芯片的需求。 存储芯片行业预计短期内将继续其增长和下降的周期性模式,但由于各种应用中对存储芯片的需求不断增加,可能会经历长期增长。对于像美光这样的公司来说,有效管理行业的周期性,并投资于研发以保持市场竞争力非常重要。 进入2023年以来,存储行业景气下行进入后半阶段,年内有望出现拐点,机构预期2023年内行业有望恢复增长。美光与存储芯片行业的关联 美光毛利率与DRAM单价呈现较高拟合。由于存储芯片商品化特点,存储市场受到供需关系主导,所以对于价格十分敏感,收益通常和价格紧密联系。另一方面,单一产品销货成本不会随着价格变化而有太大波动,所以平均售价提高时,成本波动较小,毛利率也随之上升,也就是存储芯片供需关系改变终将体现到利润。 由于美光是以存储芯片为核心,其产品结构简单,总营收中有将近7成来自DRAM,所以DRAM单价变化将显着影响其毛利率水平。从美光产品结构特殊性及存储芯片特性来看,毛利率可以作为供需关系影响企业营运水平的一个观测指标。 图注:MU为美光股票代码

图注:MU为美光股票代码

美光的毛利率与DRAM单价呈现较高拟合。美光股价;美光的总营收、美光DRAM的营收、全球DRAM市场营收;美光综合毛利率也高度拟合,且三者变化高度吻合。 美光是存储芯片市场供给端,产能建设,产品研发节奏调整关系行业景气度。在存储行业上行期间,随着ASP的上升,各个厂家的利润都有所提高,厂家为了抢得市场先机,更倾向于通过增加资本开支扩张产能。而在存储行业景气度低迷时,ASP下滑导致收入与利润下滑,制造商选择降低产能,平衡供求关系并相应降低资本开支。市场下行期厂商将放慢新产品研发节奏,并相应降低研发费用。 美光公布的23财年第二季度现金流为3.43亿美元,低于上一季度的9.43亿美元。美光宣布将其2023财年全年的资本支出减少40%至~70亿美元,该公司正在缩减其DRAM和NAND的生产,以帮助改善供应动态。 好消息是,该行业的其他参与者也在减少产量,这可能导致到2024年市场复苏更快。 资产负债表方面,美光报告了121亿美元的现金和投资。管理层增加了19亿美元的长期债务,增加了流动性,使债务总额达到~123亿美元。总的来说,美光是谨慎的,而且作为长期来看,可能受到高利率环境的极大影响。

图注:全球和中国存储器TOP10。来源:芯查查企业SaaS(XCC.COM)

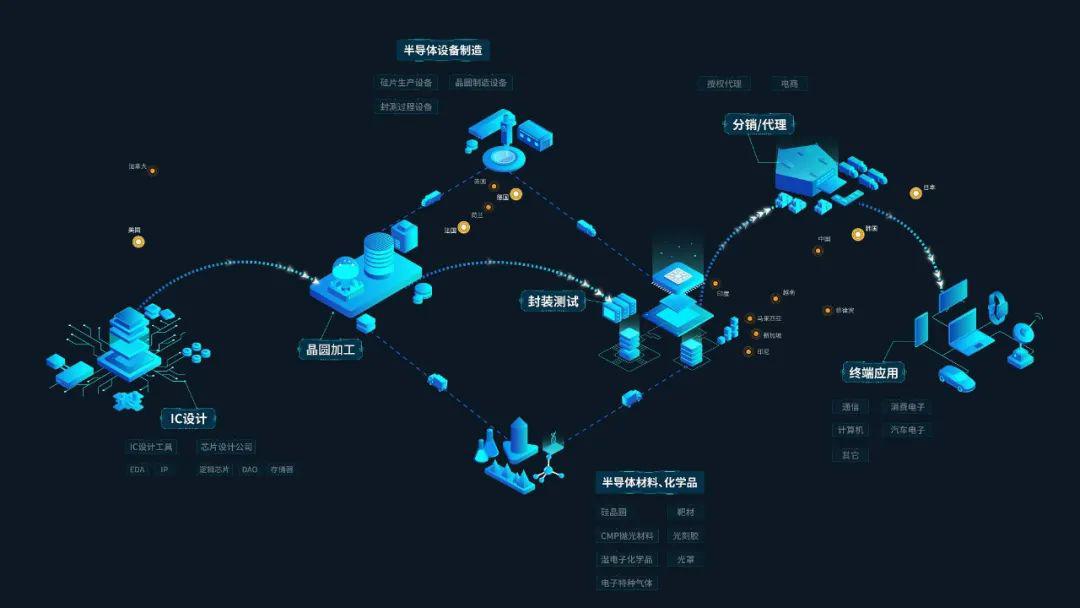

国内主要存储芯片/存储器厂商 兆易创新是国内Fabless芯片供应商,主要业务为存储器、微控制器和传感器的研发、技术支持和销售。核心产品线为存储器(Flash、利基型DRAM)、32位通用型MCU、智能人机交互传感器、模拟产品及整体解决方案。在NOR Flash领域市场占有率全球第三、中国第一。 江波龙主要从事Flash及DRAM存储器的研发、设计和销售,聚焦存储产品和应用,形成嵌入式存储、固态硬盘(SSD)、移动存储及内存条四大产品线,其中嵌入式存储营收占比最高,2021年达到49.04%;移动存储和嵌入式存储系列毛利率较高,2021年两者毛利率均超过20%。 澜起科技主要产品包括内存接口芯片、津逮服务器CPU及混合安全内存模组。 佰维存储专注于存储芯片研发与封测制造,构筑研发封测一体化的经营模式,主要业务包括嵌入式存储、消费级存储、工业级存储、先进封测服务四大板块。 普冉股份的主营业务是非易失性存储器芯片的设计与销售,目前主要产品包括NOR Flash和EEPROM两大类非易失性存储器芯片,销售收入主要来源于NOR Flash。 德明利为专业从事集成电路设计、研发及产业化应用的国家高新技术企业。德明利主营业务主要集中于闪存主控芯片设计、研发,存储模组产品应用方案的开发、优化,以及存储模组产品的销售。 聚辰股份拥有EEPROM、音圈马达驱动芯片和智能卡芯片三条主要产品线,EEPROM营收占比高。 旺宏电子为全球非挥发性内存整合元件领导厂商,提供ROM、NOR Flash以及NAND Flash解决方案,主营业务为存储芯片的设计、制造与销售以及晶圆代工服务。 华邦电子为专业的内存集成电路公司,从事产品设计、技术研发、晶圆制造,向全球客户提供全方位利基型内存解决方案。 南亚科致力于DRAM的研发、设计、制造与销售。南亚科巩固标准型内存市场市占率,积极经营利基型内存市场,包括服务器用内存、消费型内存及行动式内存(Mobile RAM)三大核心产品线的研发、生产及销售。 宜鼎国际是全球工业级存储装置领导品牌,提供嵌入式存储装置、动态随机存储模组、嵌入式周边模组及相关技术服务,广泛应用于各式工业级嵌入式产品,如制造、航天、运输、医疗、云端存储等产业。 东芯股份拥有独立自主的知识产权,聚焦于中小容量通用型存储芯片的研发、设计和销售,是目前国内少数可以同时提供NAND/NOR/DRAM设计工艺和产品方案的存储芯片研发设计公司,能为客户提供优质芯片定制开发服务。 芯查查企业SaaS(XCC.COM)产业链图谱涵盖IC设计、晶圆加工、半导体设备制造、半导体材料、封装测试、分销代理、终端应用七大环节,23个细分领域可以穿透性全景动态呈现。

赵工

13488683602

zhaojh@kw.beijing.gov.cn

欢迎各公众号,媒体转载,申请加白名单秒通过

投稿/推广/合作/入群/赞助/转发 请加微信13488683602